Фото Education Images / UIG via Getty Images

Банк России зафиксировал максимальный квартальный отток прямых иностранных инвестиций (ПИИ) из российского нефинансового сектора за всю историю наблюдений. Что вызвало бегство капитала и чем это опасно для российской экономики?

Из опубликованных на прошлой неделе данных о платежном балансе России следует, что отток прямых иностранных инвестиций (ПИИ) из страны составил в третьем квартале $6 млрд. Столь резкое изменение вынуждает задуматься о том, что происходит с прямыми иностранными инвестициями в последние годы.

Максимальный годовой приток ПИИ в Россию ($74,8 млрд) был зафиксирован в 2008 году. С тех пор этот рекорд так и остался не побитым. В первые же посткризисные годы приток ПИИ составлял около $50 млрд, затем в 2013 году сделка по покупке британской компанией BP 19,75% акций «Роснефти» искусственно раздула показатель до $69,2 млрд. Но с 2014 года на фоне введенных Западом санкций приток ПИИ в Россию существенно сократился. Так, 2015 год стал своеобразным антирекордом — входящие инвестиции составили лишь $6,9 млрд. Однако с 2016 года, по мере адаптации российской экономики к санкциям и роста цен на нефть, привлекательность России как направления для инвестиций начала восстанавливаться.

Тем не менее по итогам первых девяти месяцев 2018 года ПИИ в нефинансовый сектор России составили всего лишь $2,4 млрд (против $25,8 млрд за аналогичный период предыдущего года).

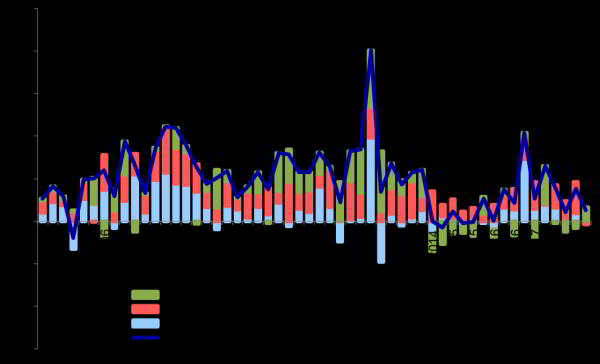

График 1. Рекордное сокращение ПИИ в нефинансовый сектор на фоне ухудшения деловых настроений

Динамика ПИИ хорошо коррелирует с настроениями бизнеса. Ожидания положительных результатов будущей деятельности компаний и убежденность в целесообразности инвестиций в значительной степени зависят от уверенности в завтрашнем дне. Санкции, естественно, ухудшают эти ожидания и выступают источником колоссальной неопределенности для бизнеса.

Обострение санкционной риторики во втором-третьем кварталах 2018 года снизило привлекательность инвестиций в Россию. При этом характерная для третьего квартала ситуация с возросшими угрозами расширения санкций, возможно, даже более вредна, чем фактическое применение санкционных мер. Понимание, что расширение санкций, вероятно, произойдет, и неопределенность относительно их масштаба заставляют инвесторов отложить принятие решений до тех пор, пока ситуация не прояснится.

Эти настроения и нашли свое отражение в статистике ПИИ за третий квартал. ЦБ пока опубликовал лишь общую предварительную оценку потоков ПИИ, не раскрыв деталей. Более подробные данные появятся через три месяца, и можно будет увидеть более точную картину того, инвестиции в какие сегменты экономики сократились. Пока же можно лишь выдвигать гипотезы.

По методологии МВФ, к прямым инвестициям относятся вложения в капитал (если доля превышает 10% капитала), реинвестированные прибыли (так как они повышают долю иностранного инвестора в капитале) и долговое финансирование, предоставленное дочерней структуре от зарубежной материнской компании. Отрицательная цифра по притоку ПИИ в третьем квартале скорее всего означает, что иностранные инвесторы не реинвестировали в России свои доходы от деятельности на локальном рынке и получили назад часть кредитов, ранее выданных российским дочерним предприятиям.

Анализ структуры притока ПИИ в Россию по инструментам показывает, что с 2014 года российские компании постепенно сокращали свои долги перед прямыми инвесторами. Происходившее при этом реинвестирование прибылей и новые вложения в капитал приводили к тому, что общий приток ПИИ оставался положительным. Во втором квартале из-за опасений, связанных с санкциями и с валютным курсом, приток новых инвестиций в капитал остановился. Иностранные инвесторы также предпочли репатриировать прибыль, вместо того чтобы реинвестировать ее в России. Аналогичная ситуация, вероятно, продолжилась и в третьем квартале. В результате мы получили рекордный отток инвестиций. Таким образом, отрицательная статистика по ПИИ была скорее бухгалтерской. Физически инвесторы вряд ли ушли из России. Они просто стали менее активно вкладываться в российскую экономику.

График 2. Структура входящих ПИИ по инструментам, $ млрд

Опасна ли сложившаяся ситуация для российской экономики? Существуют разные оценки того, насколько важным источником являются иностранные игроки в структуре совокупных инвестиций в основной капитал в России. Например, Росстат оценивает долю этого источника финансирования лишь в 0,8%, ЮНКТАД (Конференция ООН по торговле и развитию) — почти в 10%. Статистика довольно противоречива, но очевидно, что не стоит воспринимать ПИИ лишь как один из каналов поступления средств в экономику. Вместе с прямыми иностранными инвестициями в страну приходят новейшие технологии, внедряются новые, более качественные практики ведения бизнеса, корпоративного управления, эффективности.

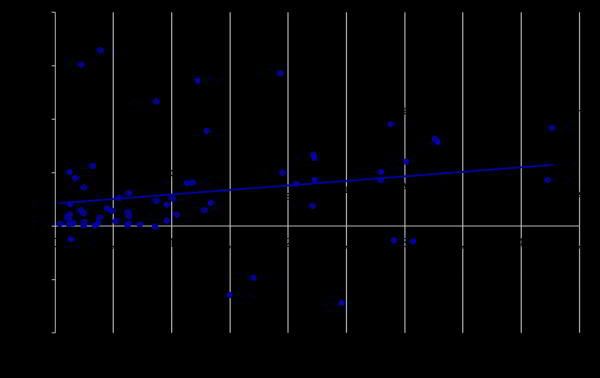

График 3. Расходы на научно-исследовательские и опытно-конструкторские работы (НИОКР) и ПИИ, % ВВП

На приведенном выше графике отчетливо видно, что уровень расходов на НИОКР в среднем выше в странах, где больше приток ПИИ. В этом свете более масштабный приток иностранных инвестиций упростил бы достижение амбициозных целей по экономическому развитию России, поставленных на следующие шесть лет в майском указе президента Путина.

Речь, в частности, идет о планах правительства повысить долю предприятий, занимающихся инновационной деятельностью, с текущих 7,3% до 50%. Рост ПИИ помог бы и в достижении заветных 25% по доле инвестиций в ВВП с текущих 22%. Сохранение повышенной неопределенности из-за санкций, к сожалению, ограничивает потенциал роста прямых иностранных инвестиций. Для его стимулирования требуются дополнительные меры со стороны правительства, направленные на улучшение инвестиционного климата.